GMOペパボ:2022年12月期第2四半期決算をチェキ!

GMOペパボはサービスのユーザーだし、業績の話だけじゃなくて居酒屋トークみたいなのをかなり入れつつ書いてくぽ。

まずはお礼

IRページに決算関係の各種資料がアップされるんだけど、決算発表翌日8月5日には動画も書き起こしも質疑応答も全部そろってた。

いや~、ロリポおじさんの教えですかね。爆速で素晴らしいと思う。投資家としても判断材料が早期に整ってありがたいですね。あざます。

次に丸投げ

セグメント的な数字の話も含めて一通りまとまった記事が株探にあるぽ。

参考:GMOペパボ— 2Q減収も、ホスティング事業が好調に推移

参考

決算短信PDF

決算説明会資料PDF

決算説明会補足資料(データシート)Excel

質疑応答PDF

決算説明会動画動画

決算説明会書き起こし

最初のまとめ

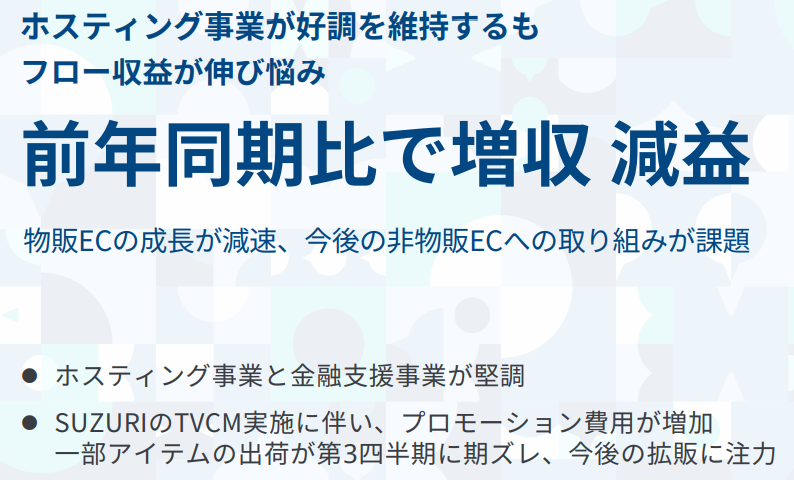

業績

SUZURIのプロモーション(CM)コストが重し。と言うのを踏まえつつ業績を確認。

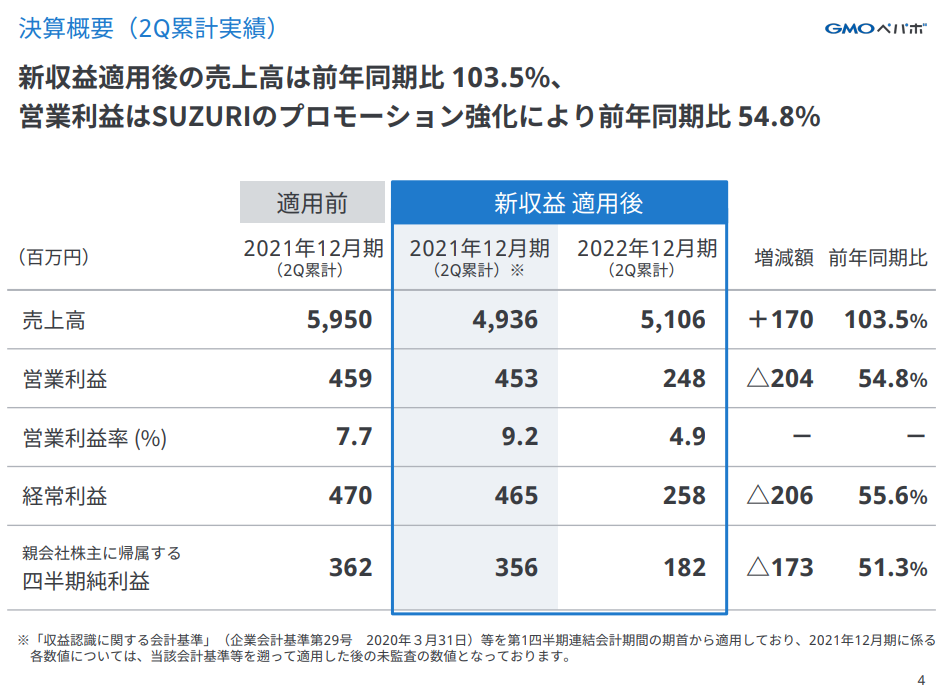

| 単位:百万円 | 2022/2Q | 前期比 | 進捗率 | 利益率 |

| 売上 | 5,106 | -14.2% | 44.5% | |

| 営業利益 | 248 | -46.0% | 21.7% | 4.9% |

| 経常利益 | 258 | -45.1% | 22.3% | 5.1% |

| 純利益 | 182 | -49.7% | 23.2% | 3.6% |

前期比

新収益基準を適用すると増収減益。

色々と印象の悪い面が目立つ。

CMでコストをかけた割に割に売上の伸びが弱い。

増収率が+3.5%と物足りなさげ。

大幅減益で印象悪い。

進捗率

売上は過去の感じだと50%あれば良いかな。と言う所が44%。

営業利益の21%ってのはめっちゃ少ない。

去年2021年度の2Qは51%だったけど、それ以前だと60%以上出てた。

営業利益は下期にはCMコストが抜けるから3Q+4Qで450ぐらい出て、通期合計700が無難な感じ?

…この試算だと会社予想より30%下振れだから下方修正になるけど。

利益率

営業利益率5%割れ。過去比で弱い。

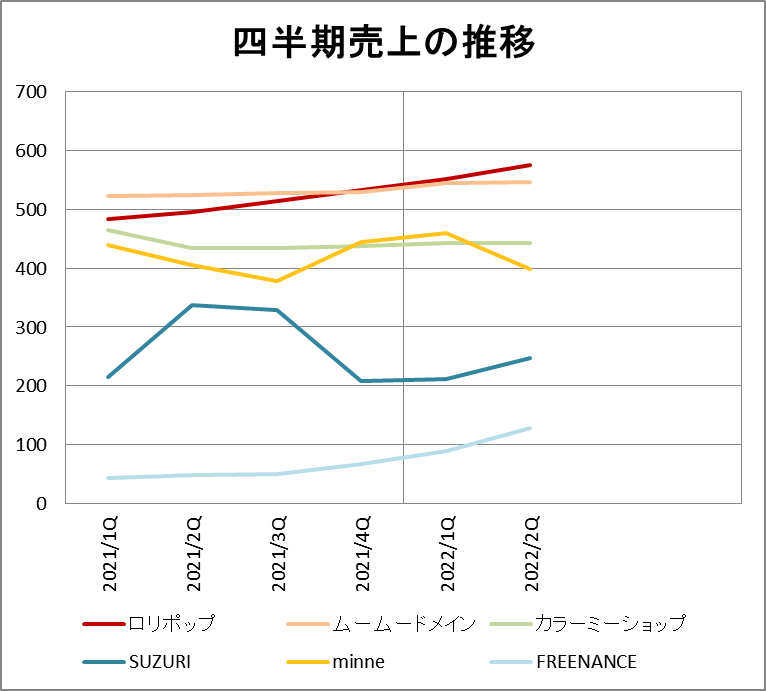

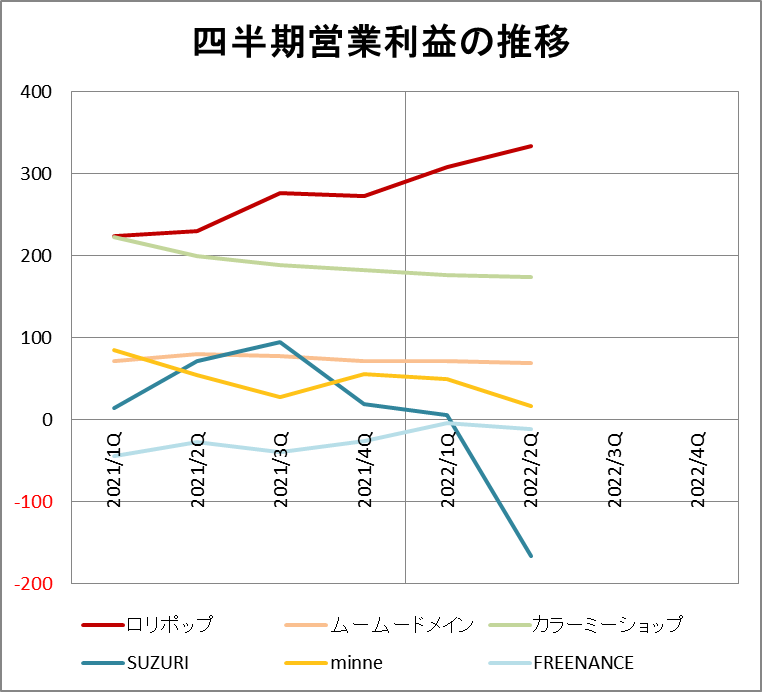

サービス別売上・利益の推移

今回は各サービスが各四半期でどんな業績の推移をしてるのか確認してみようと思う。

2022年 1Q<2Q

ロリポップ・ムームードメイン・SUZURI・FREENANCE

1Q=2Q

カラーミーショップ

1Q>2Q

minne

2022年 1Q<2Q

ロリポップ

1Q>2Q

ムームードメイン・カラーミーショップ・SUZURI・minne・FREENANCE

利益を伸ばせてるのがロリポップだけ。きびすぃ。

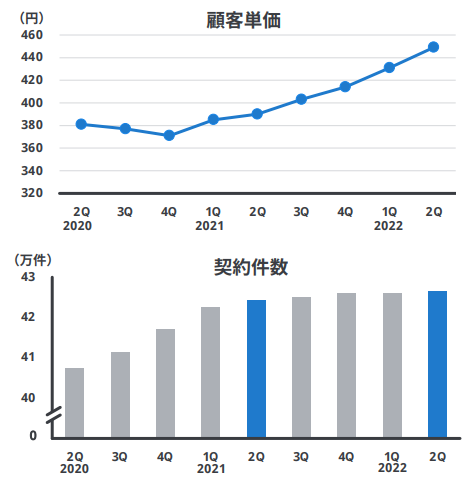

ロリポップ

増収増益

価格改定による単価アップが継続しててこれが大きい。

契約件数は決算説明資料のグラフを見ると21年から横ばい推移に見える。

最近だと新規契約でドメインずっと無料とか色々やってるんだけどな~。

一応件数の数字はと言うと、426,651件(前年同期末比0.6%増)。決算短信に数字がちゃんと書かれてるぽ。

って事で業績は順調だし目先は良いと思う。ただ価格改定効果はどこかで一巡するはず。

ロリポップは地道にカイゼンを続ける優良サービスだから乗り越えると思うけど、過度な期待はせぬように。

noteも良いけどロリポもね!

ワードプレス簡単に入れれるよ!

参考:WordPress(ワードプレス)簡単インストール

ムームードメイン

増収減益

契約件数は1,162,930件(前年同期末比1.8%減)。

契約件数の減少は相変わらず続いてるけど、更新率自体は高水準だったそうで単価は高水準維持。

円安でドメインの仕入れコストが上昇。ただ、その程度問題は不明瞭。

ロリポップがドメインずっと無料の特典をやってるから、その分新規の獲得を逃してる面は多少あると思う。

でもカニバリの影響はそこまで考えなくて良いのかなぁ。

ま、ドメインはどこで取得しても中身は変わらないし、サービスの付加価値として無料提供されるってのは利用者としてはメリットが大きいと思う。手間と金銭的メリットの二重取り。

結果としてペパボのサービスで囲い込むことが出来れば何卒。

ドメインの契約件数減少は中々対抗策って少ないと思うんだよね。

みんなドメインを保有してくれ~。

メールアドレスを好きなドメインで持てるよ?.tokyoとかもあるよ?

参考:都道府県型JPドメインを検索!

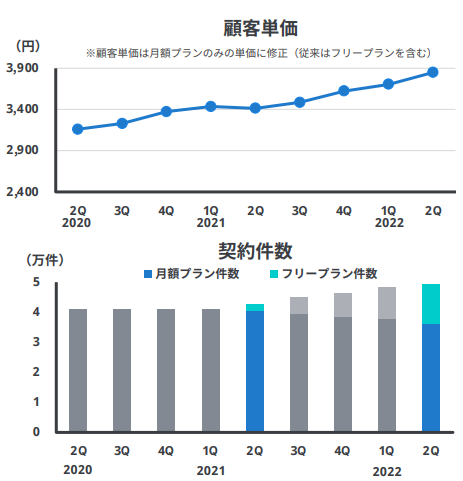

カラーミーショップ

減収減益

月額プラン(有料)の単価が上がってるけど、その月額プランの契約件数が減り続けてるのが気になる。

相変わらずこのネタになっちゃうんだけど、とても気になる。

過去を遡ってみると2017年度が契約件数増加のピークでそこから減少トレンド。

2020年は現状維持。みたいな感じだった。

参考:2018年12月期決算説明会資料p.15

素朴な疑問として契約件数が減り続けてるのは何故???

カラーミーショップはこれまで月商10万円を超えるようなショップをターゲットにしてきたからペパボとして利益を出しやすかった。比較的。そこはビジネスとして正しかったと思う。

最近始まったフリープラン。今赤字なのか黒字なのか分からないけど、多分赤字じゃないのかなぁ?利益面でちょっと苦戦する展開が続くかも。(根拠薄い個人のイメージです。)

ただ、敷居は下がったし、最終的にショップさんが成長したら業績にもしっかり反映される事でしょう。

こーゆーのこそが先行投資だと思うんだよね。

フリープランを利用する店舗さん、そしてサポートを頑張るパートナーの皆さんを応援したい。

説明資料でフリープランと月額プランを分けての解説の方がありがたいですね。

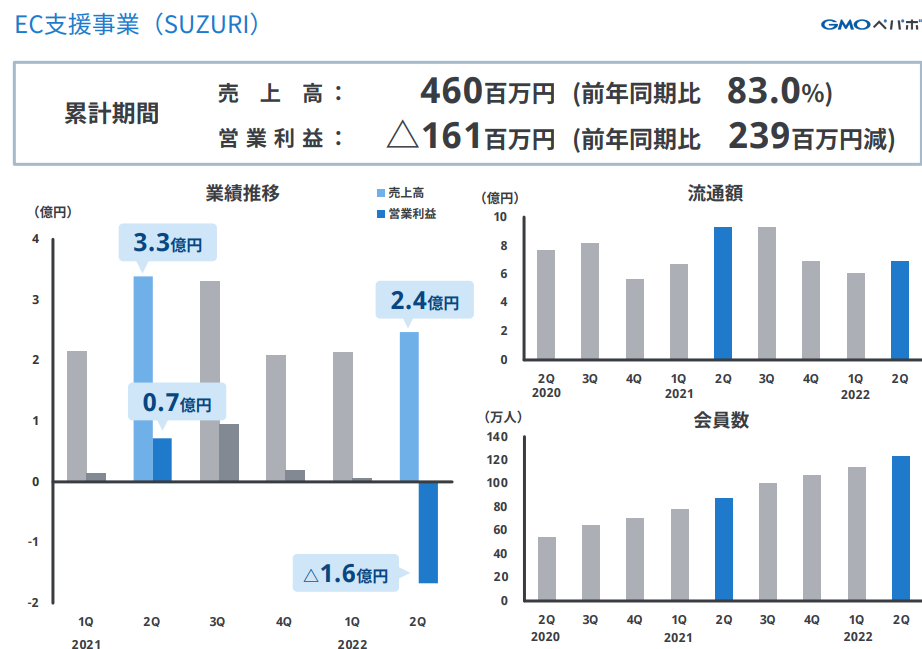

SUZURI

減収減益(赤字)

プロモーションコストがかなり重し。値引きとCM。

一応売上は1Qが212で2Qが247だったから四半期では売上拡大した。

でもやっぱりこれ。CMをやった割に売上が減ってるのが痛い。(特需の反動ではあるか?っても弱すぎる)

CMは不発だったって評価でしょうなぁ。

会員数が爆増してたら意味があったともいえるけどそれもなさそう。と言うか会員の伸び率にも変化がなさげ。

2020年と2021年の2Qはバイーンっと売上が伸びたから、今年はCMを打って2Qで伸びれば良かったんだけどねぇ。

ワンチャン3Qでバイーンがあると救われるけどはてさて。

売上の計上に期ズレが発生。ズレた分は3Qに計上ですかね。

セールは最終日が盛り上がるイメージだけど、ワンチャンでズレた分のバイーンに淡い期待。

後そもそもの所で、会員数は増え続けてるけど売上利益と連動してない問題がある。

この状態でプロモーションかけて有意義な結果を期待できたのか問題。

CMの中身について。自分はテレビで見てないけど、沢山のアイテムをCMで見せたのは良かったと思う。

クリエイターさんが自身のSNSアカウントで「CMに載ったよ!」って拡散してくれただろうし、そういう宣伝効果自体はあったかもめ。

参考:テレビCM登場アイテム特集!

ま、でもCMが不発っぽかった事を考えると、ネット動画作って(引用)リツイートキャンペーンだけでも良かったのかもめ。(乱暴な結果論だけどー。)

欲しいTシャツのクリエイターさんの名前を引用リツイートした人の中から抽選で1000人に好きなTシャツをプレゼント!的なあれ。

今後って事だと…、ちょいちょい言ってるけど、SUZURIは利用シーンが増える提案や広がりが加速されると良いんだけどな~。

学校の卒業記念にTシャツ作って、みんなで着て記念写真とかさ。(小学校ならPTAに働きかけると吉か?)

母の日に向けてハンカチを作ってプレゼントするとかさ。(我が家でやりました。)

鹿児島の學校とかその辺で、子供の製作活動の一環で活用されると嬉しい。GMOレンシュもセットで。

クリエイターさんが販売するのと並行して、個人が自分(達)用に作って買う文化の創造も待たれる。

後は後はイベント等のグッズとしての利用拡大ですね。

社長室の室長も「ドラムコーやマーチングバンドはもれなくSUZURI使ってほしい件」と言う記事を書かれてる。

インディーズバンドのグッズ販売とかにもガンガン活用して欲しいよね~。

公式グッズってとこだと、ペパボがスポンサーをしている鹿児島ユナイテッドFCのSUZURIショップがあるんだけど、こういうのはスポンサーとしての権利を有効活用してる事例として良いと思う。

胸にロゴがあるだけじゃあんま意味が無い訳で。

参考:鹿児島ユナイテッドFC公式グッズショップ

という事で夢があって楽しいSUZURI。

皆さん使ってみましょう。小さい子供のいる親御さん、お子さんの制作に是非!

ハンカチとかキーホルダーとか良いですよッ!

参考:スマホで作成!子供のお絵かき・イラストをオリジナルグッズにする流れを解説

minne

増収減益

プロモーションコストが重し。値引きキャンペーンも。

例年夏ごろは少し落ち込む傾向あり。と質疑応答で回答あり。

とは言えコストをかけたのに売上が前年比1%しか増えていないのは問題。

決算説明資料p.32以降にあるように、非物販への取り組みも良いですね。

最近はモールでワークショップイベントとかやれてるから、リアルイベントでの盛り上がりに期待したい。

リアルイベント・ワークショップ・キット販売などなどで盛り上がると良いな~。と。

minneも「そのプロモーションコストは妥当ですか?」問題あり。

ハンドメイド市場は拡大している?と思うけど、作れば簡単に売れるもんでもないし、運営会社が数字だけ追いかけてても楽しさは伝わらない。

築き上げた国内No1マーケットのブランドを使いつつ、どれだけハンドメイド業界を面白くできるか。

業界の盛り上がりに期待。

フリーナンス

増収赤字幅縮小

売上が大幅に伸びて利益改善。

利益改善はそうなんだけど、1Qより赤字は少し増えてる。謎。

請求書買取額は1Qが約12億円、2Qが19億円弱と思われる。(決算説明資料のグラフより推測。)

この2Qの時点で21年度の請求書買取額は突破してるような?

提携企業数が100社を突破という事で3者間取引による請求書買取額が急激に増加。

提携企業を増やして「フリーナンス入ってる(インテル入ってる風)」の路線は良いと思う。

ところで2者間と3者間の違い、収益構造の面で差はあるんじゃろか?

って事で比較的好調な感じが伝わってくるんだけど、通期に対する進捗としては売上40%。

決算説明動画の話を聞くと、進捗としては想定の水準って事みたい。

ひとまずは順調に拡大してるみたいだから、まずは黒字化に期待ですね。

アライアンス強化

コラボレーション(仲間づくり)で可能性がひろがる、つながる。

今四半期の話題だとフリーナンスの連携企業の100社超えたって話があったけど、こーゆーの。

着々とフリーナンスの輪が広がってる。「お~、いいね。」って思った。

後はSUZURIでは芸能人やアスリート・スポーツチーム公式のショップが立ち上がってたりするけど、その辺ももっと広がると良いすな。

(個人的にはクリエイターの属性別にカテゴリー分けして欲しい。先ずは芸能・音楽・スポーツ業界からでも。現状ではクリエイターの属性で探しづらい。)

ただsuzuriにしてもminneにしても、プロとか大きな人が入ってくると、それを良く思わない個人が少なからず出て来るかもしれんね。

俺たちのコミュニティーを荒らすな。的な感じで。

ま~、そーゆーのあるかもしれんけど、プロ系は販売の場として、個人は仲間内に売る感じで住み分けが将来的にされると良いのかな。なんて。

minneを見てみると去年の話だけど、こんな業務提携がありました。

手芸販売専門店「クラフトハートトーカイ」を運営する藤久との業務提携のお知らせ

こういうのを発展させて、手芸屋さん×写真屋さん×minneみたいな他業界×多業界の掛け算コラボもあって良いんじゃなかろうか。

具体名出すとカメラのキタムラはスタジオがあるし、カメラを含めた撮影用の機器の販売もあるでしょう。映え写真を作る一助として何か可能性がありそうには見える。見えない?

ま、そんな感じでハンドメイドの輪に色んな業界を巻き込んで、更に盛り上がると楽しそうですね。

あとさ~、佐藤社長は勝手に鹿児島大使をやってて実際鹿児島関連で広がりを感じるけど、パートナーの皆さんにも地元愛や好きな地域ってのはあると思うんですよね。

勝手に大使の輪も色んな地域にすこ~しずつ広がると面白そうだとは思う。

ま、タスクを持ちすぎると大変だし、ビジネス的な展開・ノウハウに関しては社長室の中で熟成させていただくとして。

って事で素人が妄想する仲間づくりだけでも色々と可能性がある。

今後もペパボの仲間づくりから広がる可能性に期待したいと思う。

プロモーションとは?

SUZURIとminneは、販促依存症の懸念アリ。

プロモーションコストをかける大義名分の売上拡大が出来ていないのは大問題。

大規模プロモーションをする段階ではなくなった。という事なのかな。

それとも大義名分はあくまで数。業績と連動しなくてもまだまだ数を負う必要がある。という事なのか。

自分も含めて「コストをかける事、そしてその方法は妥当なの?」って所で疑問や不安に感じている株主も多いのではなかろうか。その辺り。

とりま近況報告会の場とかでCM等々のプロモーションに関する総括も伺いたいものですね。過去のminnneのCMも含めて。

プロモーションもコスパと効果。

個人的にあんまりCMとかプロモーションで大きく利益落とすのって好きじゃないから、その辺りについては注視。

最後に

株価は21年のバブル的なピークから見ると壊滅的に下がってる状況で、第2四半期の数字は厳しかった。

下期はプロモーション費用が上期に比べて減るはずで、それを見つつどれぐらいの数字で踏ん張ってくれるか。数字としてはそこが大きいかなと。

長期的には色んな種まきの点が少しずつ線として繋がっていく様子をですね、盆栽の様に見守っていこうと思います。

コメント