参考

2023年12月期 第1四半期 決算短信

2023年12月期 第1四半期 決算説明会資料

2023年12月期 第1四半期 決算説明会質疑応答

2023年12月期 第1四半期 決算説明会動画

決算説明会書き起こし

業績

| 単位:百万円 | 2023/1Q | 前期比 | 進捗率 | 利益率 |

| 売上 | 2,735 | 7.9% | 24.7% | |

| 営業利益 | 36 | -84.0% | 4.2% | 1.3% |

| 経常利益 | 104 | -56.1% | 12.5% | 3.8% |

| 純利益 | 41 | -75.9% | 7.2% | 1.5% |

売上は進捗率を考えると妥当な位置。…ええ時の事を考えると二桁欲しいけど。

って感じだけど、とにかく営業利益が悪い。

平時であれば進捗率で20%を超える程度にはあって欲しい所だし、赤字じゃないけどこの数字は見た目がとても悪い。

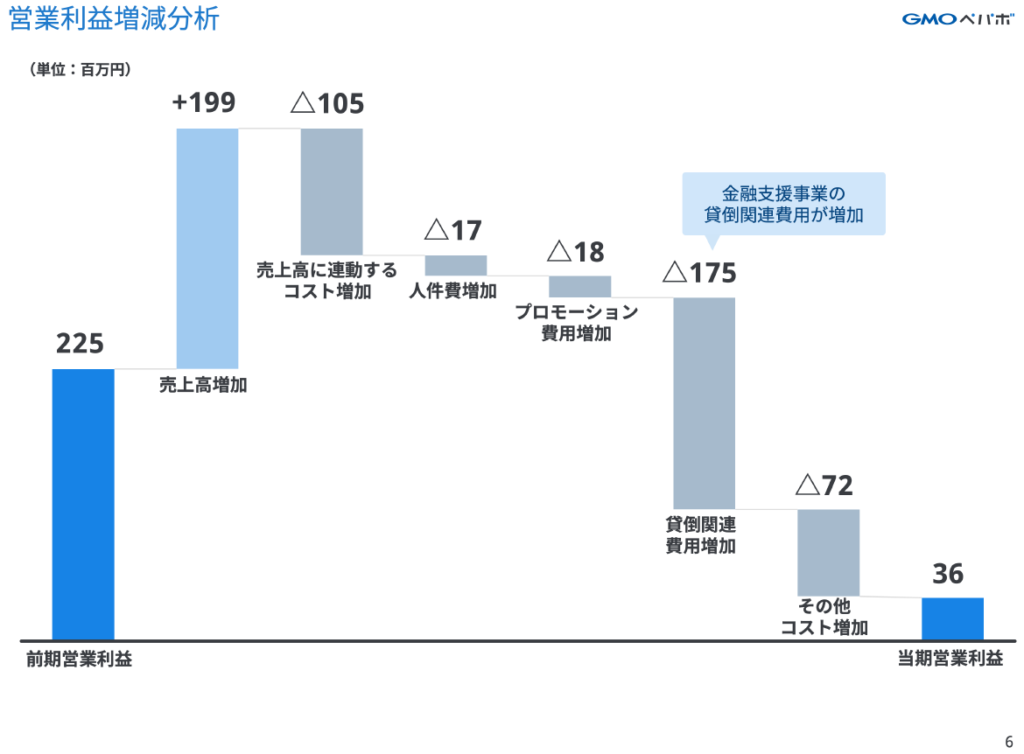

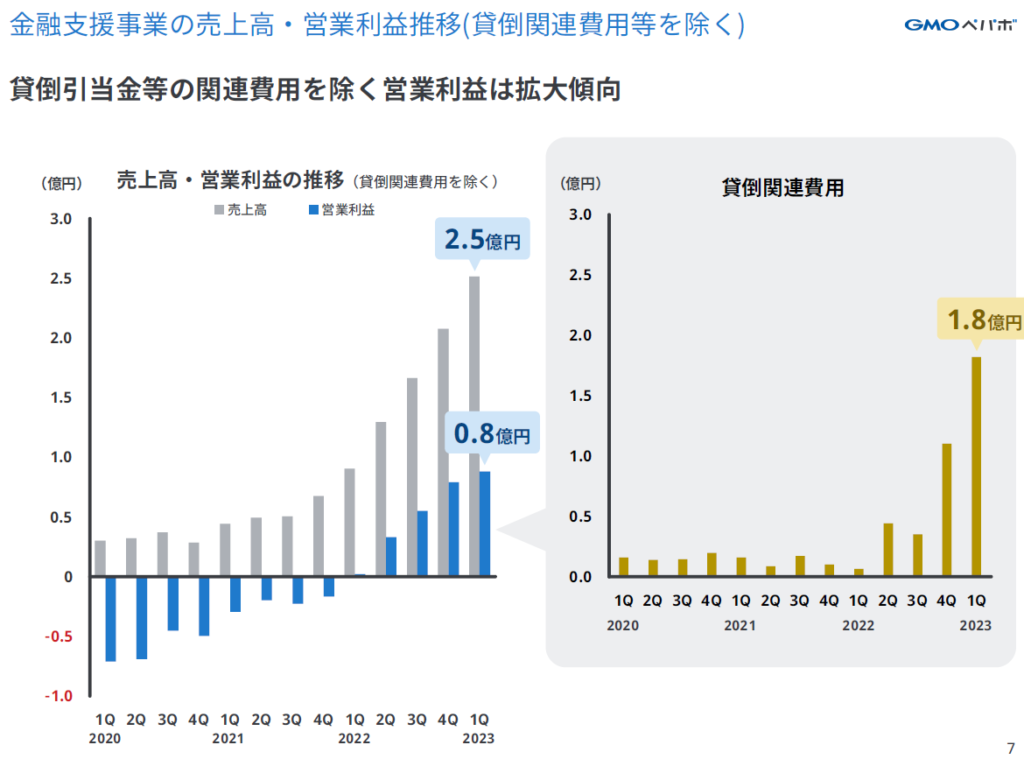

背景としては、まず貸倒関連費用(金融支援事業)の増加がとても痛かった。

この貸倒関連費用(1.75億円)が少なければトータルの業績としては踏ん張ってたかな~。

前期4Qにこの貸倒関連費用が急拡大して1.2億円程度発生。それが続いた。

この前期4Qにあった大型滞留債権は概ね回収が完了してたんだけど、また今回1Qで期限までに入金がなされなかった債権があって、貸倒関連費用が増加した。(…増加???)

引き続いて発生した3者間取引の罠への対策としては、与信枠や手数料を見直すとかで、リスクに見合う対応をする形。

ってな事が説明会質疑に書かれてある。

にしても額、デカくない?

前期が終わった時点で反省があったと思うんだけど、この1Qの貸倒関連費用のお代わりは想定に対してどうだったんだろうね?

4Qの貸倒引当金に関しては、滞留債権が発生したことで起きたものです。現状1月にその分の回収が進んでいるため、今後改善に向かうと見ています。一方で、2月、3月に滞留債権が発生する可能性はあるため、第1四半期がどうなるかは不確実でありますが、ベースの売上部分は伸びているため、今期は黒字化できるものと考えています。

2022年12月期 通期 決算説明会質疑応答より

前期の決算説明会の質疑ではこういう回答があった。

4月以降にまた大きく滞留債権が発生になると怒られると思う。

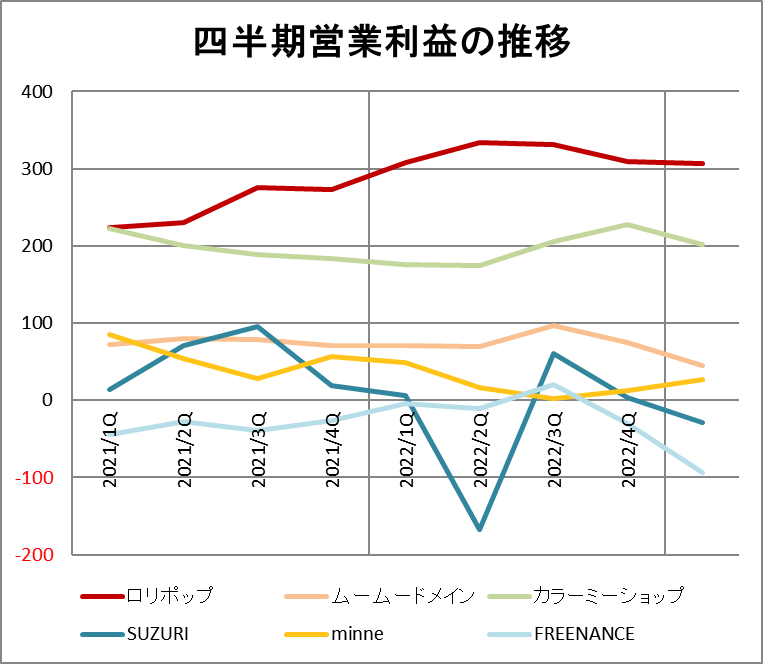

サービス別営業利益

SUZURIとFREENANCEが赤字に。

てか、カラーミーショップ以外QonQで利益減らしてる。ぎょえ~。

感想

良いのか悪いのかフリーナンスの赤字がインパクト大で、他の冴えなさが霞んでる。

って事で、フリーナンスの黒字化再チャレンジを目指す中で、上手に事業全体のコントロールを望むところ。

…正直ペパボ投資家として疲れを感じる時はある。

minneもSUZURIも拡大は自然にお願いして、後は運営の妙で面白く盛り上げて欲しい。それで利益に波があっても比較的安定してヨコヨコ・ジリアゲ出来るならそれで充分。(むずかすぃ。)

でもそれがフロービジネスのストック化で、ペパボの得意なやり方でもあると思うんだわね。こっからの施策もそういうのが見える。

勝手な見方だけど、ペパボは熟成してからが巧みで面白い。ハズ。

全部の事業が堅調に推移する状況になったらすごいんだろうなぁ。

あ~、ただ、ファクタリングが原因でヤヴァイ方向に沈みそうなら投資家として撤退まであるわ。金融は怖い。

仮に、仮に、仮にヤヴァイとして、沈む前に事業をストップさせることが出来たら災い転じてという事で評価はするけど、とにかくファクタリングにはとても不安がある。

投資家のセオリーとしては不安に思うならその時点で撤退が正解だけど…。はひぃ。

コメント