参考

2022年12月期 第3四半期 決算短信

2022年12月期 第3四半期 決算説明会資料

2022年12月期 第3四半期 決算説明会動画

2022年12月期 第3四半期 決算説明会質疑応答

通期連結業績予想および配当予想の修正に関するお知らせ

2022年12月期 第3四半期 決算説明会補足資料(データシート)

業績予想の修正

下方修正であります。ガビーン!

SUZURI、minneの売上が当初の見込みより弱かった、利益も相応に落とす。と言った形。

配当予想も下方修正。配当性向50%に合わせた形。

業績

前期比

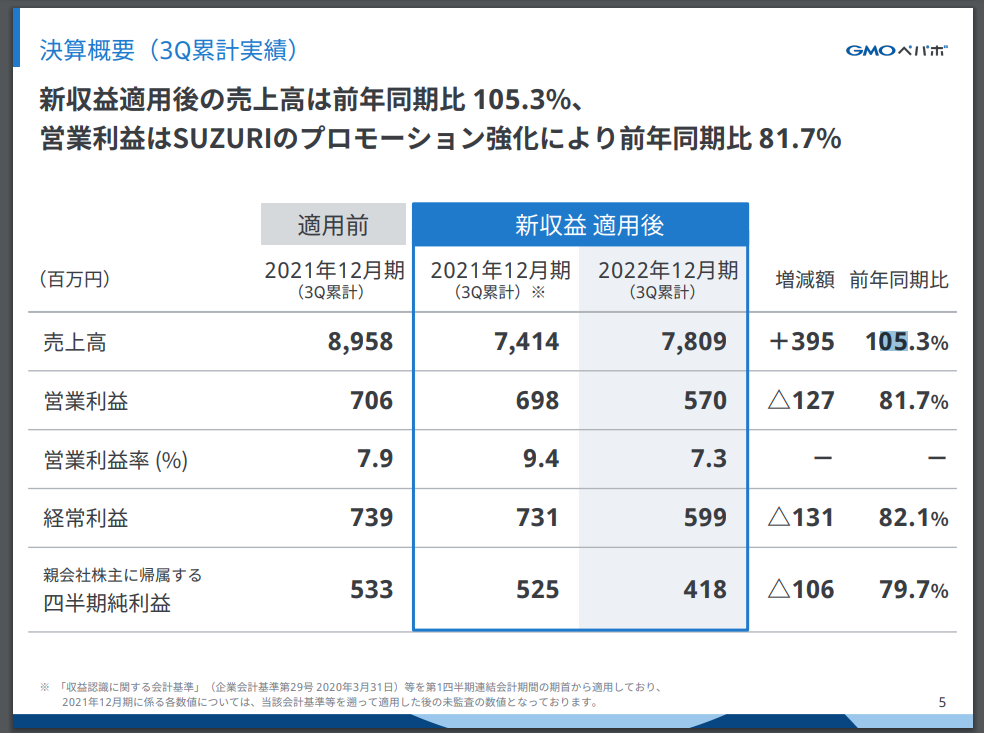

収益認識に関する会計基準適用後の前期の数字で比較すると増収減益。

収益認識に関する会計基準を適用しない前期の数字と比較すると減収減益。

| 単位:百万円 | 2022/3Q | 前期比 | 進捗率 | 利益率 |

| 売上 | 7,809 | -12.8% | 74.4% | |

| 営業利益 | 570 | -19.3% | 77.9% | 7.3% |

| 経常利益 | 599 | -18.9% | 78.8% | 7.7% |

| 純利益 | 418 | -21.6% | 80.1% | 5.4% |

ま、決算サマリーでパッと見ると下方修正もあってボロボロに見えるけど、新収益適用で比較したらそれほど悪くない数字に見える。…かな?

いや、決して良いとは言えないんけどさ。

一応SUZURIのCMコストが足を引っ張るってのは2Qで分ってた事。そういう意味では今期の既定路線っぽくも。

進捗率

下方修正が入った事で、通期に対して売上は順当な位置にあると思う。

営業利益も順当に見える。

利益率

営業利益率は最近の水準。(満足してているとは言ってない。)

プロモーション費用

3Qは例年通り。大型プロモーションは特になし。

ロリポップ

| 単位:百万円 | 2022/3Q | 前期比 |

| 売上 | 1,709 | 14.5% |

| 営業利益 | 973 | 33.3% |

増収増益。頑張ってる。

価格改定が要因。ただしこの価格改定の前期比成長は4Qまでだと思う。

来期は今のままだと完全に横ばいになるんじゃないかなぁ。

契約件数は既に横ばい推移。

策としては既存ユーザーにハイスペックへ引っ越ししてもらうとか、事業向けの誘致。この辺を愚直に推進していく感じでしょうか。

後は単純に同業の買収ぐらいしか思いつかない。

契約件数は低単価プランで解約と高単価への移動があり。高単価プランは増えたとの事。

総数としては若干の減少。

ムームードメイン

| 単位:百万円 | 2022/3Q | 前期比 |

| 売上 | 1,672 | 6.2% |

| 営業利益 | 237 | 3.0% |

増収増益。ぼちぼち。

高額ドメインの販売で一過性の収益。単価が10円上昇。

契約ドメイン件数は相変わらず減少継続。前期比で言うと-2%程度と言った所。

カラーミーショップ

| 単位:百万円 | 2022/3Q | 前期比 |

| 売上 | 1,351 | 1.2% |

| 営業利益 | 556 | -9.2% |

増収減益。苦戦。

減益要因としてはインフラ強化とリアルイベント開催費用。

インフラ強化は当然行うものだし、リアルイベント(大賞)だってこれも毎年やった方が良いと思う。

そう考えると妥当に費用を使って微増収減益でした。になるんだけど…。そう考えると困るね。

価格改定で有料プランの顧客単価は上昇。前年同期比で21.9%増は大きい。

ただ有料プランの契約件数は減少継続。

有料プランの件数は前期3Qで3.9万件ぐらいだったのが今期3Qだと3.5万件を割った感じ?これの妥当性が分からん。

とりまデータシートだと有料無料合わせた契約件数が記載されてるけど、有料無料で分けて頂けるとありがたいっすね。

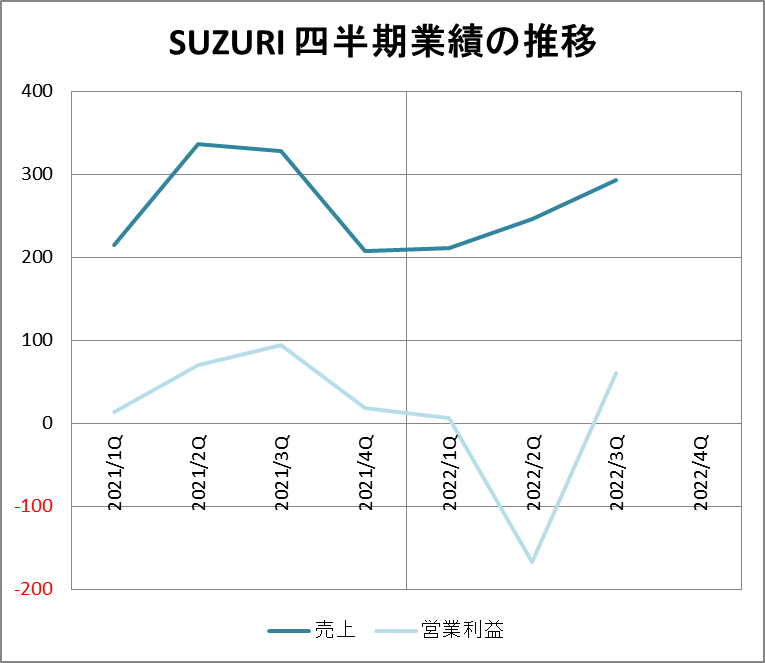

SUZURI

| 単位:百万円 | 2022/3Q | 前期比 |

| 売上 | 752 | -14.6% |

| 営業利益 | -100 | -280 |

減収減益。厳しい。

プロモーションで費用をドカッとかけたのに売上減らして赤字。これはアカンやつ。

もしかしてプロモーションをしてなかったら売上がもっと悲惨な事になってた…かも?

四半期別で見ると売上も営業利益も改善傾向。

NFTの活用は面白いけど、多分流行らないだろうなぁ。

自分がNFTをチューリップの球根程度にしか見てないってのもあるけど。

落ち着いた頃に「やっててよかったNFT」ってなるとラッキー。って感じ?

エンジニアとしては新しい技術を扱いたいってのもあるだろうし、経営判断としても「やってみなはれ」「やりましょう」って事だと思う。それは良いと思う。

ところでGMO陸上部のグッズは販売しないのかな?

下田画伯は絵を描いたりしないのだろうか?

しかしSUZURIはどういったサービスでどこを目指しているんだろう。

欲しいものは作ればいい。グッズは自分で作っちゃおう!あの人のグッズだ買ってみよう!

これを如何に便利にスムーズに提供するか。そういう事だと思うんだけどね。

個人的にSUZURIは子供が描いた絵をハンカチにして自分で買ったりしてるんで、サービスを楽しんで利用してマス。

今度はアクリルブロックかキーホルダーを作ってもらおうと思ってマスよ。

クリスマスも近いんで、うちの画伯にクリスマスの絵をお願いする予定。

みんなも使ってみてネ。

minne

| 単位:百万円 | 2022/3Q | 前期比 |

| 売上 | 1,231 | 0.5% |

| 営業利益 | 68 | -59.3% |

増収減益。苦戦。

割引クーポンを配布するも不発。前3Q会計期間で比べて売上に変化なし。

営業利益もそのプロモーション費用で落として200万円。

KPIと業績に乖離が出てきたように感じる。

早く卒コロナしてリアルとネットで満足の行く顧客体験が出来る様になると良いんだけど…。

GMOグループが主催するイベントは、主催者があまり神経質にならず、政府のガイドラインを提示した上で参加者任意の対応で気軽に楽しく参加できるようになると嬉しいね。

GMOは脱マスク宣言もした事ですし。

フリーナンス

| 単位:百万円 | 2022/3Q | 前期比 |

| 売上 | 385 | 169.2% |

| 営業利益 | 5 | +117 |

増収黒字化。祝黒字化。

一人当たりの利用件数ってあんまり増えてないのね。

じわじわ1.5件から2件に増えつつある感じ。率で見れば増えてる…か?

1人当たりの利用件数はどれぐらいの数が心地よい水準なんだろう?とは思う。

事業としてすごく伸びてるように見えるけど、決算説明資料p.28を見る限りでは想定の範囲内っぽいよね。

ポイントとしては黒字化しました。じゃあここからどうなるの?って所に尽きると思う。

黒字化が一過性だと市場関係者はガッカリするはず。

GMOレンシュ

特に言及は無し。

草の根紹介キャンペーンやったら良いのにね。

メールアドレスを登録で紹介ID(パスワード)を発行。有効期限は半年とか1年とか。

紹介ID(手入力か自動入力)付きの広告キット(印刷物1・2枚)を使って親御さんに通ってる教室や保育園・幼稚園等へ営業してもらう。

登録してくれたらアマゾンギフトだったりeギフトを登録のメール充てに進呈。

広告は「現金集金に不満のある親御さん」へ。

的な。

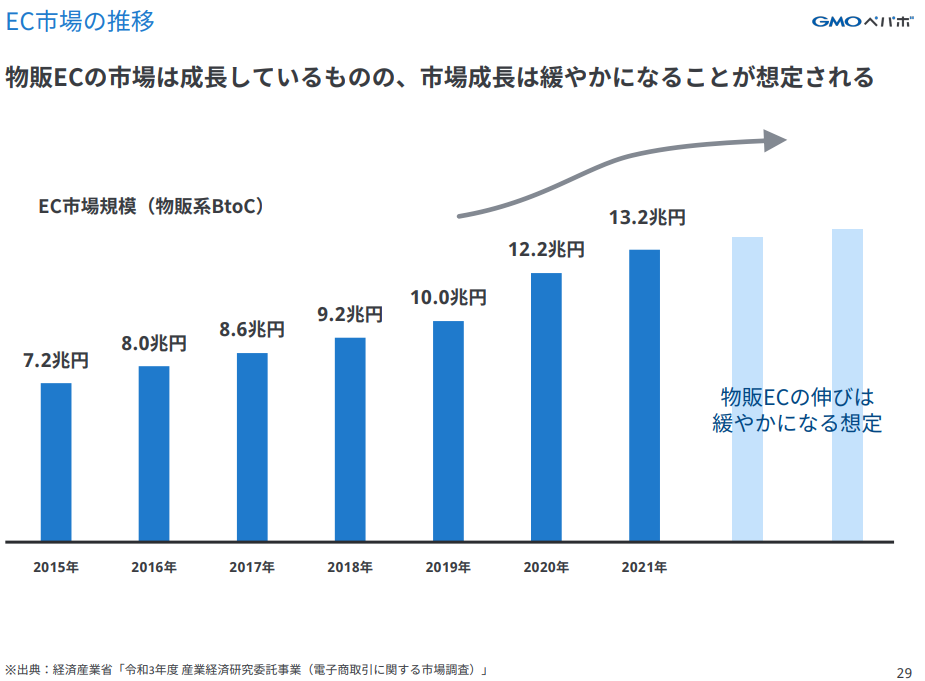

今後のEC

外部環境は成長鈍化か。厳しいな。

緩やかに成長とは言え、高い成長は望めないって事。

でもこの外部環境が既定路線ってのはペパボにとって良いと思う。

闇雲に拡大を目指す外部環境ではなくなった。ここからは顧客エンゲージメントだCXだ。って話じゃないですか。

ユーザーにもっと面白い体験をして頂いて、各サービスをもっと好きになっていただける良いターニングポイントになる。そんな可能性が十分あると思う。

ま、自分がそういう路線の方が好きってのがありますわな。時間はかかるけど。

ぶっちゃけ「拡大路線は巣ごもりの縮小ペースを見誤ったので修正しますテヘペロ」まであっても良い。株価はヤヴァイことになりそうだけど…。ガクブル。

越境ECの強化は良いと思う。円安も追い風。

どれぐらいのニーズなのかは分からないけど、あるにはあるっぽい。ニーズ。

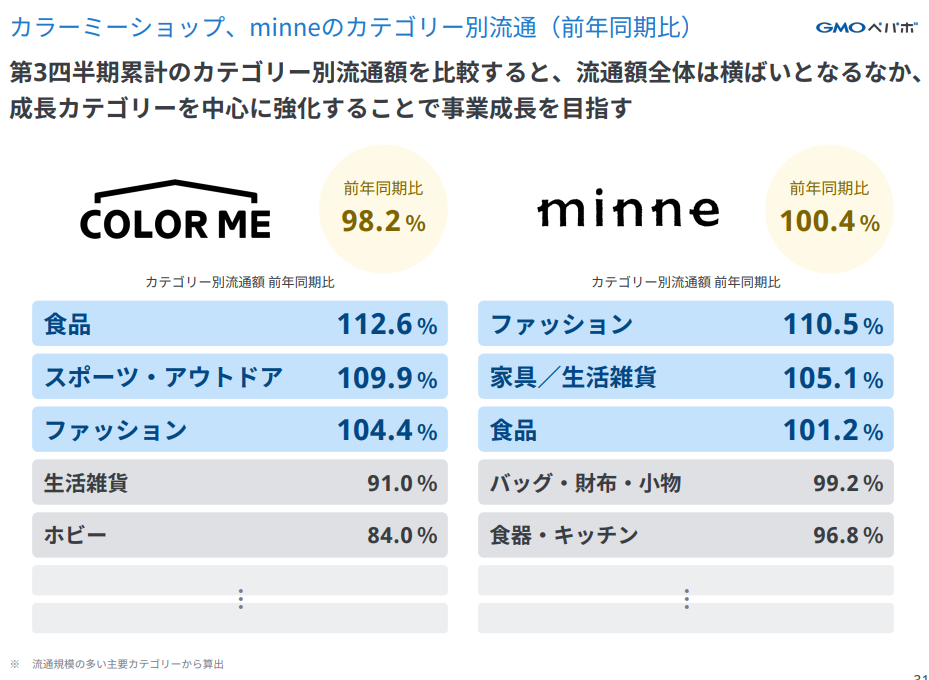

カラーミーショップはフリープランの育成と上位店舗の強化ですね。

特に上位店舗向けの策は今後予定してるみたい。

フリープランは育って頂くまでどうしても時間がかかるけど、やって良かったと思う。

例えばBASEが無料プランに加えて有料も始めてるから、無料のBASEでEC始めてもらって成長したらカラーミーにおいで。って作戦が簡単じゃなくなった。競合の環境を見てもやっててよかったんじゃないかと。

早速11月10日に上位店舗への強化策が公表されてた。

ネットショップ作成サービス「カラーミーショップ byGMOペパボ」、『プレミアムプラン』を新たに2023年1月より提供開始 ~担当「ECアドバイザー」が高度なネットショップ運営を支援~

成長カテゴリーの強化。

確かに特需が落ち着いた前年同期比で伸びてるカテゴリーは最終的に人気カテゴリーって事かもね。

質疑応答

ザックリと質疑応答のポイントを抜き出すと以下のような感じ。

個人的には回答に対して反論とか違和感は特にない。同意。

中長期では売上を追うのではなく営業利益の成長を重視するイメージ。

ECの市場が伸びていくと考えいたが、計画や読みに甘さがあった。フローを伸ばそうとしていたEC関連はストックの収益を積み上げられる様なアクションに着手。

フリーナンスは大規模投資の予定なし。黒字をしっかり継続する方向。

サービスの卒業生が発生してしまっているので、自社サービスを使い続けて頂けるようになプラン設計やサービス提供を検討中。

SUZURIはツイッター広告を強化。クリエイターさんによるSNS配信が集客のキモなので。

感想

下方修正入ったけど、ここから更に下振れってのは無いでしょう。

質疑では保守的って話もちらっとあったし。

通期の数字と言うより、次の23年度の計画をどういう方向を出すのか、中計はどうなるのか。

って所だと思う。

通期決算発表を計画通りに通過する事は既定路線。焦点はその次。

コメント