参考

2024年3月期 第2四半期 決算短信

2024年3月期 第2四半期 決算説明資料

2024年3月期第2四半期決算短信。って書いてないの。好き。

PDFの本文の方は全角のお役所フォーマットだけど。

決算説明動画(SBI証券で行われた説明会のアーカイブ)

説明会書き起こし

質疑応答

業績

まずは予習として1Qの結果。

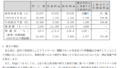

| 単位:百万円 | 2024/1Q | 前期比 | 進捗率 | 利益率 |

| 売上 | 317 | 29.4% | 21.5% | |

| 営業利益 | 61 | 29.8% | 20.2% | 19.2% |

| 経常利益 | 61 | 29.8% | 20.2% | 19.2% |

| 純利益 | 39 | 25.8% | 20.2% | 12.3% |

続いて今回の2Qの結果。

| 単位:百万円 | 2024/2Q | 前期比 | 進捗率 | 利益率 |

| 売上 | 659 | 27.7% | 44.6% | |

| 営業利益 | 134 | 17.5% | 44.4% | 20.3% |

| 経常利益 | 134 | 18.6% | 44.4% | 20.3% |

| 純利益 | 85 | 16.4% | 44.0% | 12.9% |

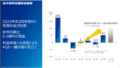

進捗率も利益率も概ね前期と同じ水準で推移。

決算説明動画の質疑(テキスト公開を踏まえた追記あり)

質疑をいくつか。

質疑応答が内容として完璧だから、基本的にはそっちを参照されたし。

Q:スペースマーケットより成長率で劣ってるけど?利用総額の伸びも比較して弱かった要因は?

A:スペースマーケットは前年苦戦していた分の反動で前年比では良かった。

前年比の伸び率で比較するとインスタベースが負けてしまうが、インスタベースは順調に成長している。

Q:株価が下がっている要因をどう見てる?

A:順調に業績を上げているが、市場からの期待が我々の業績予想を上回っていたのではないか。期待を上回れる業績をしっかり上げていきたい。

本当はサプライズであったり期待を上回る必要なんてないんだけど、ただ、株価について向き合っているコメントがあったのは良かったと思う。

Q:市場の伸びを上回る成長を目指すポイントは?

A:例えばコロナで市場がダメージを受けた際でも、小規模少人数のスペースを拡大するなどしてトップラインを着実に伸ばしてきた。

ホテルに対してワークスペースとしてデイユースプランの提案なども行った。

大手とのアライアンスも行っている。

市場環境に合わせた対応力と地道な拡大施策って感じかな。センスが良い。

Q:単価が下がってる理由は?

A:コロナで利用人数が少なくなったから。そうなるとスペースが小さくなって安くなる。だから単価が下がる。

Q:例年は3Qで一気に広告宣伝費を増やしているが、今回2Qから増やしている理由と3Qの費用投下は?

A:認知広告をテスト的に始めた。動画や駅前のサイネージ広告など。テスト・検証をしつつ、3Qもしっかり費用投下していく。

Q:株価について(2回目)

A:市場の評価として受け止めている。業績は順調だが投資家の期待が高い。我々がそれを上回れていないと理解。更に高い成長を目指して取り組んでいきたい。

Q:掲載スペースが31000件あるはずが、実際検索したら19000件程しか無い。なんで?

A:一つのスペースで同一時間に複数の予約を受け付ける機能を適用しているケースがある。

公衆浴場を検索したら1件しかなかったけど、10人まで予約できるから掲載件数としては10とカウントされる。一人が予約したら9になる的な感じ?少しややこしい。

ちょっと掲載スペース数の定義を確認した方が良いと思った。

競合他社側の定義と合わせて。

A:評価が著しく低いスペースは検索に乗せていない。

Q:ベンチャーの保有状況は?

A:上場前に投資いただいたベンチャーキャピタルが保有していた株式は、全て売却済と認識

しております。

感想

前年の流れを引き継いだ形。堅調。特に疑問は無し。

インスタベースは特定の利用要素に特化せずにバランスよくスペースが掲載されているから、

安定した成長を期待して、期待通りの着地に期待するスタンスですな。

目先ではそんな感じ。

コメント